Налоговый вычет при покупке квартиры, если на момент сделки гражданин не работал

Согласно налоговому законодательству РФ право на налоговый вычет за приобретение недвижимости предоставляется всем налогоплательщикам. Это частичный возврат уплаченного НДФЛ, размер которого определяется полученным за год доходом.

Но как получить налоговый вычет, если не работаешь? В этой ситуации могут оказаться временно безработные, официально нетрудоустроенные граждане или неработающие пенсионеры.

Рассмотрим, в каких случаях и когда возможна финансовая компенсация для этой категории граждан.

Получить имущественный вычет после покупки жилья могут налогоплательщики, выплачивающие в казну 13 % подоходного налога со своего заработка. Но не каждый может воспользоваться подобной льготой. Установлен перечень граждан, которым она не доступна:

- лица, оформившие договор купли-продажи объекта недвижимости с близкими родственниками (супруги, родители, сестры, братья);

- физлица, получившие жилье в наследство или по договору дарения;

- те, кто некорректно заполнили налоговую декларацию или предоставили подтверждающие документы не в полном объеме;

- физлица, уже оформлявшие налоговый вычет за квартиру;

- лица, не являющиеся собственниками жилья.

Как видим, в этом перечне нет четкого указания, что неработающие и пенсионеры не могут вернуть уплаченные налоги.

В 2019 году максимальный вычет отчитывается от суммы в 2 млн. руб. Если до 2014 года это ограничение действовало на объект недвижимости, то теперь на ее владельца. Это означает, что 13 % отчисляется не со стоимости жилья, а только с 2 млн. руб.

Человек может получить максимум 260 тыс. руб. при условии, что за отчетный год он получил доход не меньше 2 млн. руб. Если сумма дохода меньше, то остаток вычета переносится на следующий отчетный период.

И так до тех пор, пока государство не вернет всю сумму полностью.

Сейчас разрешается переводить остаток вычета на другие объекты, но только при приобретении жилья. В случае с процентами по ипотеке это правило не действует: вычет дается только на один объект.

Если жилье приобреталось в кредит, то гражданин может получить компенсацию за уплаченные банку проценты. Она не превышает 1 млн. руб.

Следовательно, максимальный размер расчетной суммы для возврата НДФЛ при ипотеке составляет 3 млн. руб.

Особенности получения возврата НДФЛ для неработающих

Все эти правила действуют и для временно безработных. Чтобы понять, как им вернуть выплаченные налоги, нужно обратить внимание на 2 момента:

- Право на получение имущественного вычета возникает с того года, когда было зарегистрировано право собственности на приобретенное жилье, т.е. фиксируется не дата покупки, а регистрации объекта недвижимости в собственность. При покупке по договору долевого участия – это подписание акта-приемки, при строительстве дома на купленном участке – после регистрации дома. Воспользоваться правом на возврат средств можно в любое время. Закон не устанавливает ограничения по срокам.

- А вот на возврат НДФЛ временные ограничения действуют. Компенсация возможна только за 3 года до подачи декларации. Для пенсионеров и безработных – за 3 года до выхода на пенсию или ухода с работы. Вернуть переплаченные в бюджет деньги можно только за то время, когда человек был официально трудоустроен.

Исходя из этого, неработающему нужно выбрать правильное время для подачи заявления о вычете:

- Трудовые отношения прервались меньше года. Налогоплательщик предоставляет декларацию в обычном порядке и получает шанс вернуть средства.

- Когда гражданин со временем устроится на работу официально и сможет делать отчисления в налоговую казну, то можно подавать заявления о возмещении. Или не надо будет платить НДФЛ по условиям взаимозачета до полного исчерпания лимита. За это время можно даже продавать жилье, право на вычет останется.

Неработающие граждане могут воспользоваться правом на возмещение, если у них имеется доход, с которого снимается 13%:

- продажа недвижимого, движимого имущества;

- сдача квартиры или другой недвижимости в аренду

- оказание услуг по гражданско-правовому договору.

Как получить налоговый вычет за квартиру неработающему

При отсутствии официального трудоустройства гражданин имеет право возместить часть уплаченных налогов двумя способами: через органы ФНС или через предыдущего работодателя. В первом варианте потребуется самостоятельно заниматься этой процедурой, а втором – переложить часть обязанностей на бывшего работодателя. В последнем случае процедура будет затянута по времени.

Перед подачей заявления следует выработать выгодную для себя стратегию:

- Оцените ситуацию. Может оказаться, что на вашу семью полагается двойной вычет. Возможно, выгоднее, если заявление подаст второй супруг. Или потребуется перераспределить вычет в семейной паре. Предварительно просчитайте финансовую выгоду по всем вариантам.

- Определитесь со способом компенсации – через налоговую или через работодателя. Допускается чередовать их, пока не вернется вся сумма.

- Контролируйте остатки по вычету, чтобы в следующем отчетном периоде вернуть их полностью или распределить на несколько периодов.

Через ФНС

Порядок возмещения налогов для безработных через налоговую службу ничем не отличается от такой же процедуры для официально трудоустроенных россиян:

- потребуется взять справку по форме 2-НДФЛ из организации, где были трудоустроены раньше или там, где сейчас получаете дополнительный доход;

- написать в органы ФНС заявление на предоставление вычета, указав реквизиты для перечисления денег;

- подготовить заверенные копии документов (список ниже);

- заполнить декларацию 3-НДФЛ для передачи в налоговую службу, дополнив собранными справками;

- на проверку предоставленной документации по инструкции предоставляется максимум 3 месяца, после чего налогоплательщик получает ответ от органов ФНС;

- в случае положительного ответа компенсация перечисляется в течение 1 месяца на счет, указанный в заявлении.

Необходимые документы

Помимо заполненной декларации, справки о доходах, паспорта, ИНН и заявления налогоплательщик предоставляет:

- документы, подтверждающие право на владение недвижимостью (договор-купли продажи квартиры, дома, комнаты, земельного участка для дальнейшего строительства);

- сертификат на материнский капитал, если средства с него направлялись на покупку жилья (это же относится к другим субсидиям);

- договор долевого участия, если жилье покупалось по такой схеме;

- выписки с банка, платежные документы, чеки, подтверждающие факт оплаты.

Оформление на прежней работе

В данном варианте алгоритм оформления аналогичен предыдущему, но оформлением некоторых справок занимается бывший работодатель:

- справка о доходах за предыдущие периоды;

- документы, подтверждающие перечисления в бюджет налога с зарплаты обратившегося сотрудника.

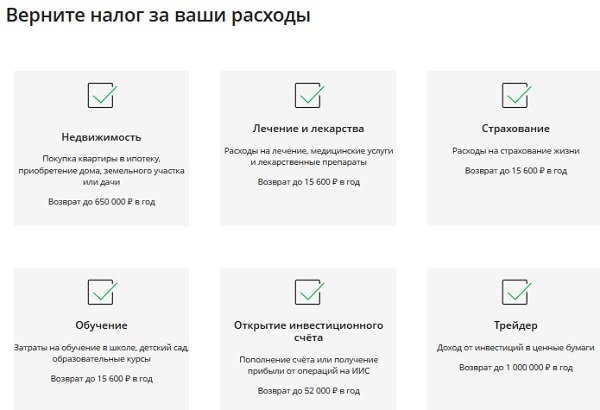

Сервис Сбербанка для возврата налогов

С целью упростить процедуру возмещения выплаченных налоговых выплат банк совместно со своим партнером, компанией «НДФЛКА.РУ», запустил специальный сервис.

С его помощью можно вернуть ежегодные расходы, связанные с:

- Приобретением любой недвижимости (квартиры, дома, участка, дачи), в том числе ипотечной. Максимальная сумма возмещения – 650 тыс. руб.

- Трейдерской деятельностью и получением инвестиционного дохода от торговли ценными бумагами (максимум 1 млн.руб.).

- Открытием инвестиционного счета, проведением операций по ИИС (максимум 52 тыс. руб.)

Помимо этого, клиенты банковского учреждения могут вернуть 15,6 тыс. руб. за:

- услуги страхования;

- в связи с лечением, получением медицинских услуг и покупку лекарств;

- обучение детей в школе, на образовательных курсах, а также за оплату детсада.

Чтобы воспользоваться услугами онлайн-сервиса, нужно подобрать тариф на обслуживание:

- «Оптимальный» (1499 руб.). В тариф включены услуга личного консультанта, подключение специального мобильного приложение «Верни налог» и подготовка декларации в онлайн-режиме.

- «Максимальный» (2999 руб.). Кроме указанных услуг в тариф дополнительно включены услуги курьера по доставке декларации в органы ФНС).

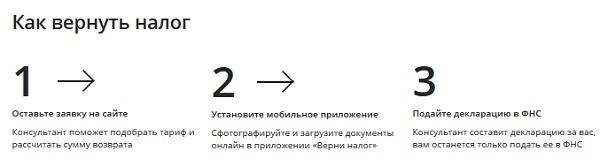

- Процедура оформления налогового вычета на сервисе выглядит следующим образом:

- Клиент подает заявку на сайте. Личный консультант связывается с пользователем и помогает выбрать нужный тариф и рассчитывает размер вычета.

- Пользователь устанавливает приложение «Верни налог» в своем телефоне. Затем нужно сделать фото необходимых документов, загрузить их в приложение и отправить.

- После этого консультант с учетом предоставленных документов заполняет декларацию в ФНС.

Если пользователь приобрел тариф «Оптимальный», то ему нужно будет самостоятельно подать заполненную декларацию, отправив ее через личный кабинет в ФНС или при личном обращении в налоговую службу. Для клиентов с тарифом «Максимальный» эту функцию выполнят сотрудники банка.

Может пенсионер получить налоговый вычет?

Пенсионеры также могут рассчитывать на налоговый вычет при покупке жилья. Тут есть 2 варианта:

- Находясь на пенсии, гражданин имеет дополнительный доход, облагаемый НДФЛ. В этом случае льгота предоставляется ему как обычному налогоплательщику.

- У пожилого человека кроме пенсии нет дополнительного заработка, и ему не с чего платить налоги. Поэтому и вычитать не с чего.

Во втором случае нужно учесть важный нюанс – с какого источника неработающий пенсионер получает пенсионные выплаты. Если это государственная пенсия, она не подлежит налогообложению. Иная ситуация с НПФ. С его выплат снимается 13% налог, поэтому на такую пенсию льгота действует.

По сравнению с безработными у пенсионеров есть некоторые привилегии. У человека, находящегося на пенсии и приобретавшего в это время жилье, есть возможность вернуть налоги за тот год, когда покупалась недвижимость и за 3 года до этого. Это значит, что в течение 4 налоговых периода он может подавать заявку на возмещение НДФЛ.

Эта норма предоставлена государством для того, чтобы у пенсионеров была возможность получить больше средств, когда у них имеется налогооблагаемый доход.

Или они смогли вернуть НДФЛ за время, пока делали накопления на приобретение жилья.

С наступлением пенсии и отсутствии официального заработка они уже не подлежат налогообложению (кроме ситуации с НПФ), поэтому вернуть что-то из бюджета им не удастся.

Заключение

Имущественный вычет полагается тем гражданам, кто платил или платит налоги. Поэтому получить его временному безработному или пенсионеру намного проще, чем лицу, работающему без трудового договора. Наличие источника дохода, не подвергающегося налогообложению, расценивается как уклонение от выплаты налогов. И такой гражданин причисляется к категории недобросовестных налогоплательщиков.

- Поделиться

- Нравится

Налоговый вычет при покупке квартиры неработающим. Возврат налога при покупке квартиры безработному

08 января 2021

В данной статье детально разберем, имеет ли право получить налоговый вычет на покупку квартиры безработный. Какие условия для этого нужно соблюсти и что потребуется? Также рассмотрим, какие суммы может вернуть безработный за покупку квартиры с помощью налогового вычета и какие документы потребуются для оформления.

Налогия

Статьи

Налоговый вычет для безработного – реально ли это

- Налоговый вычет – это возврат ранее уплаченного НДФЛ или уменьшение налогооблагаемой базы (дохода, с которого вы платите НДФЛ)

- Чтобы понять, можно ли получить налоговый вычет за приобретение квартиры, стоит обратиться к основным требованиям НК РФ.

- Для получения налогового вычета нужно:

- Быть резидентом РФ (проживать на территории России более 183 дней в году)

- Иметь доходы, с которых уплачивается 13% НДФЛ (кроме дивидендов)

То есть вы можете нигде официально не работать, но иметь дополнительные доходы, с которых уплачиваете 13% в качестве НДФЛ.

Это может быть продажа имущества или, например, сдача квартиры в аренду. Основное условие для получения вычета безработному – наличие налогооблагаемого дохода. Потому что вернуть вы можете только то, что заплатили.

Таким образом, можно сделать вывод, что если человек безработный, но у него есть доходы, с которых он платит 13% НДФЛ, при приобретении квартиры он может получить вычет.

Безработный, как и любой другой налогоплательщик, имеет право при покупке квартиры вернуть налог в размере:

- До 260 000 рублей — покупка квартиры за свои средства

- До 390 000 рублей – покупка в ипотеку (за фактически уплаченные проценты)

- Так как основной налоговый вычет по закону ограничен 2 миллионами рублей, вернут вы можете максимально 13% от этой суммы.

- При покупке квартиры в ипотеку дополнительно можно получить налоговый вычет по процентам – 3 миллиона рублей и вернуть 13% с этой суммы.

- Таким образом, безработный может максимально вернуть 650 000 рублей при покупке квартиры в ипотеку.

- Но помните, что если вы безработный, но имеете сторонний доход, который декларируете, вы не можете в год уменьшить свою налогооблагаемую базу на сумму больше той, что уплатили (должны уплатить) в качестве налогов.

То есть благодаря вычету вы не должны будете платить налог, например, за сдачу квартиры, в счет этого самого вычета. Но даже если по итогам декларации налог к уплате будет НОЛЬ, подавать ее все равно будет нужно.

Если вы купили квартиру, если вы в данный момент безработный и стороннего дохода у вас никакого нет, не переживайте – имущественный налоговый вычет за покупку жилья не имеет срока давности. Если в будущем у вас появится налогооблагаемый доход, то тогда и сможете вернуть деньги.

Как оформить налоговый вычет за покупку квартиры безработному

Если вы безработный, значит, у вас нет работодателя. Соответственно, оформить налоговый вычет на приобретение жилья вы можете только через Налоговую инспекцию.

Вам нужно будет дождаться окончания календарного года, в котором было оформлено право собственности (или подписан акт приема-передачи при покупке по ДДУ), и тогда подавать документы.

- Заявление на возврат налога

- 3-НДФЛ

- 2-НДФЛ

- Договор о приобретении недвижимости

- Документы, подтверждающие расходы

- Документы, подтверждающие право собственности (акт приема-передачи при покупке по ДДУ)

При покупке в ипотеку дополнительно понадобятся:

- Кредитный (ипотечный) договор.

- Справка банка об уплаченных за год процентах

После того, как вы передадите документы в ФНС, начнется камеральная проверка. Она длится три месяца, после чего еще в течение месяца средства будут перечислены на ваш счет.

Теперь вы знаете, что безработные тоже могут получить налоговый вычет при покупке квартиры, и как это можно оформить, даже если у вас нет официальной зарплаты.

Получите налоговый вычет

Выберите удобный тариф и получите налоговый вычет быстро и просто

2 законных способа, как вернуть безработному 13 процентов (налоговый вычет) от покупки квартиры

Для решения вашей проблемы ПРЯМО СЕЙЧАС получите

консультацию:

Показать содержание

Законодательная база

Перед тем, как требовать некую денежную компенсацию, рекомендуем ознакомиться с рядом законодательных актов.

В первую очередь нужно обратить внимание на третий пункт статьи 220 Налогового кодекса Российской Федерации, которая гласит о том, что покупка квартиры входит в список имущественных сделок, предусмотренных законодательством для получения налогового вычета.

Также во второй части данной статьи можно найти информацию о некоторых особенностях, которые должны быть соблюдены, чтобы налоговая база уменьшилась на определенную сумму.

После чего дополнительно можно обратиться за помощью к статье 218 действующего кодекса, подробно описывающей виды и размеры налоговых вычетов, а также категорию граждан, имеющих право на такие удержания.

Статья 171 детально информирует о всевозможных характеристиках и нюансах скидок налогового вычета, а прочитать перечень установок относительно порядка их применения можно в статье 172 Налогового кодекса.

При возникновении вопросов, касающихся размеров налоговой базы, прочтите 3 пункт статьи 210. Для уточнения любой иной информации на тему налоговых вычетов, существует 219, 221 и 222 статьи.

НК РФ Статья 222. Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов

В пределах размеров социальных налоговых вычетов, установленных статьей 219 настоящего Кодекса, и имущественных налоговых вычетов, установленных статьей 220 настоящего Кодекса, законодательные (представительные) органы субъектов Российской Федерации могут устанавливать иные размеры вычетов с учетом своих региональных особенностей.

Положен ли налоговый вычет при покупке квартиры безработному?

Необходимо отметить, что далеко не всем неработающим лицам может быть предоставлен вычет налогового типа. Для его получения нужно, чтобы был выполнен ряд следующих условий:

- Чтобы безработный на данный момент времени человек, который решил приобрести жилье, ранее выплачивал государству налоги на доходы физических лиц, а сумма данных выплат была равна не менее 13 процентов с покупки квартиры.

- Чтобы стоимость нового имущества не превышала определенную предельную сумму, установленную государством на данный вид вычетов, а именно сумму равную 2 000 000 рублей.

- Чтобы недвижимое имущество, если оно берется под залог, имело сумму кредита на него не больше, чем 4 000 000 рублей.

- Чтобы недвижимость не была куплена у близких родственников, а также у других лиц, от которых безработное лицо получает определенные денежные выплаты (о том, можно ли получить вычет, если квартира куплена у родственников, мы писали тут).

Существуют и некоторые ограничения со стороны действующего законодательства Российской Федерации, которые служат некими запретами для получения вычета. Таким образом, при наличии нижеперечисленных факторов, получить налоговую скидку невозможно:

- Если физическое лицо ранее уже пользовалось услугой возврата денежных средств, выплаченных ему ранее за счет НДФЛ, то повторно эта процедура невозможна. Вычет можно получить только один раз.

- Если физическое лицо ранее нигде не работало, а также не имело официальных источников дохода и при этом не является собственником квартиры.

- Если человек, не трудоустроенный официально, однако имеющий некие денежные средства из иных источников, является недобросовестным налогоплательщиком или вовсе уклоняется от уплаты налогов.

Подробнее о том, кто имеет право на получение налогового вычета, можно ознакомиться здесь.

Законные пути как получить возврат налога при покупке квартиры, если я не работаю

Как правило, уменьшить сумму налоговой базы могут только сотрудники определенных организаций или частные предприниматели, с заработной платы которых систематически взимаются государственные сборы (подробнее о том, может ли ИП получить имущественный вычет, можно узнать тут). Однако в некоторых случаях вычеты могут быть предоставлены и безработным.

Предлагаем рассмотреть несколько примеров, дающих возможность не работающим лицам на законных основаниях получить налоговые удержания:

- При наличии у них определенных денежных сумм, полученных в результате продажи движимого или недвижимого имущества.

- В случае существования доходов, которые поступают на счет безработного, являющегося владельцем некого имущества сдаваемого им в аренду.

- При получении лицом дополнительных денежных выплат – это могут быть премии за творческую активность или присвоенные в особых случаях пенсии.

Для того чтобы воспользоваться услугой вычета, с вышеперечисленных доходов, не являющихся заработной платой, в обязательном порядке должны быть произведены выплаты НДФЛ.

Чтобы запрос о предоставление некой скидки налогового характера самостоятельным образом увенчался успехом, необходимо следовать указаниям, содержащихся в предложенной инструкции, которая состоит из нескольких этапов:

- Предварительно обратиться к сотрудникам бухгалтерии той организации, где ранее работало физическое лицо, для получения справки о доходах. Или же обратиться за помощью к тому лицу или организации, за счет которых безработный на данный момент имеет дополнительный доход.

Также нужно сходить в налоговую инспекцию и получить идентификационный номер, если такового еще не имеется (например, несовершеннолетним лицам).

- Собрать необходимый пакет документов.

- Потребуется справка о доходах (по форме 2-НДФЛ), а также некий отчетный документ о выплате налогов (справка 3 — НДФЛ), действующая форма которого доступна для всех желающих, и внести в нее все данные.

- Справка о доходах физического лица формы 2-НДФЛ: бланк, образец заполнения.

- Налоговая декларация по форме 3-НДФЛ: бланк, пример заполнения.

В обязательном порядке необходимы копии паспорта и идентификационного кода. Также нужно не забыть подготовить документы, дающие право на получение подобной денежной скидки для безработных, которые совершают покупку квартиры.

Все документы должны быть заверены и к ним следует прикрепить реквизиты банковского счета, на который налоговая служба перечислит денежные средства.

- Заполнение заявления.

Существует определенная форма данного документа, вступившая в силу на основании приказа федеральной налоговой службы с третьего марта 2015 года. Именно ее нужно скачать, распечатать и внести туда все нужные данные.

- Обязательно укажите номер статьи, в соответствии с установками которой, безработный гражданин Российской Федерации имеет право на компенсацию некоторой денежной суммы.

- Также пропишите буквами размер этой суммы (она рассчитывается путем вычисления 13% от стоимости квартиры) и полное наименование банка, в котором открыт счет, предназначенный для поступления средств.

- Заявление на предоставление вычета: бланк, образец.

- Предоставить вышеперечисленные документы работникам налоговой службы, после чего ожидать их проверки.

На рассмотрение документации потребуется трехмесячный срок, по истечению которого будет вынесен вердикт – давать вычет безработному лицу или нет. Безработный узнает результат на протяжении 10 дней.

- При наличии всех требуемых документов, правильном их оформлении, а также выполнении всех условий, установленных действующим законодательством, для получения некой скидки для безработного лица в случае приобретения ним квартиры, инспекция вынесет положительное решение.

После этого нужно будет оплатить государственную пошлину, которая взымается в размере равном 1% от стоимости квартиры.

- И наконец, завершающий этап — перечисление денег на указанный счет.

Полагаясь на статью 78 Налогового кодекса, денежная компенсация должна прийти не позднее 30 дней, отсчитанных со дня окончания проверки документов.

Получение вычета для неработающих через работодателя

В тех случаях, если не работающее лицо, оформляем вычет с помощью бывшего работодателя, то нужно следовать той же инструкции, что и при самостоятельном оформлении. Однако определенная часть действий, указанных в инструкции будет возложена на плечи работодателя, что может несколько облегчить, но значительно увеличить длительность данного процесса.

Скачать бесплатно заявление на предоставление вычета для работодателя: бланк, образец заполнения.

Лицо, ранее предоставлявшее работу, физическому лицу, которое претендует на возмещение некой компенсации, самостоятельно оформит справку 2-НДФЛ. Также работодатель обязан предоставить все требуемые документы, свидетельствующие о размерах сумм, выплаченных им с заработной платы бывшего сотрудника, которые были перечислены в налоговые службы.

Таким образом, при прочтении статьи, становится понятным, что даже не работающие лица могут получить вычет налогового типа в случае покупки квартиры. Однако для этого нужно, чтобы был соблюден целый перечень условий, а действия, перечисленные в инструкции, были выполнены в правильном порядке. Желаем успехов!

Документы на тему статьи

Мы уже поняли что у вас ОСОБЕННАЯ проблема.

Звоните, будем решать:

Однократность имущественного вычета при покупке квартиры/дома

Обновлено 11.03.21

Ограничения большинства налоговых вычетов (за обучение, за лечение и т.д.) установлены лишь в рамках одного календарного года: каждый календарный год «лимит» сбрасывается, и вычет может быть получен снова.

В отличие от них имущественный вычет при покупке жилья содержит более серьезные ограничения: законодательно ограничена как максимальная сумма вычета, так и количество раз, которыми им можно воспользоваться в течение жизни.

До 2014 года действовали ограничения, по которым налоговый вычет по расходам на покупку жилья и кредитным процентам можно было получить только один раз в жизни и только по одному объекту жилья.

С 2014 года вычет разрешили получать по нескольким объектам жилья, но новые правила разрешили применять только к новым сделкам (заключенным после вступления в силу нового закона).

В связи с этим возникло множество вопросов: в каких случаях какие ограничения вычета применяются? Если воспользовался вычетом ранее, в каких случаях его можно «дополучить» при покупке нового жилья? Можно ли получить вычет по кредитным процентам, если ранее пользовался только вычетом на покупку жилья?

- В этой статье мы постараемся ответить на все эти вопросы.

- Обратите внимание: Ключевым фактором, от которого зависят ограничения имущественного вычета, является дата приобретения жилья, по которому Вы получаете (или хотите получить) вычет. «Датой приобретения жилья» в рамках данной статьи следует считать: — дату оформления права собственности на жилье согласно выписке из ЕГРН при покупке по договору купли-продажи;

- — дату передаточного акта при приобретении жилья по договору долевого участия в строительстве.

Ограничения вычета по жилью, приобретенному до 1 января 2014 года

Если Вы приобрели жилье до 2014 года и получили (или планируете получить) по нему имущественный вычет, то для Вас действуют «старые» правила, согласно которым вычет можно получить строго только по одному объекту жилья (абз. 27 пп. 2 п. 1 ст. 220 НК РФ в ред., действующей до 01.01.2014 г.) и в сумме не более 2 млн.руб. (260 тыс.руб. к возврату). При этом даже, если Вы получили вычет меньше максимальной суммы, то дополучить его при покупке другого жилья будет нельзя.

Пример: В 2008 году Левашов И.И. купил квартиру за 500 тыс. руб. и получил по ней налоговый вычет (вернул 65 тыс.руб. уплаченных налогов). При покупке квартиры в 2016 году Левашов И.И. не сможет воспользоваться вычетом еще раз, так как до 2014 года имущественный вычет предоставлялся только один раз по одному объекту жилья

Вычет по кредитным процентам для жилья, приобретенного до 1 января 2014 года, не имел ограничений по сумме (можно было вернуть 13% от всех уплаченных процентов по ипотеке), но получить его можно было только по тому же объекту жилья, по которому Вы получали основной вычет (вычет по расходам на покупку). Это связано с тем, что до 2014 года основной имущественный вычет и вычет по процентам не были разделены и составляли единый вид вычета (ст. 220 НК РФ в ред., действующей до 01.01.2014 г.).

Пример: В 2012 году Иванченко А.А. купил квартиру и получил по ней налоговый вычет.

В 2013 году Иванченко купил еще одну квартиру в ипотеку и хотел получить вычет по кредитным процентам.

В налоговой инспекции в вычете ему законно отказали, так как по жилью, приобретенному до 1 января 2014 года, основной вычет и вычет по процентам могли быть получены только по единому объекту жилья.

Однако, стоит отметить, что если Вы приобрели жилье до 1 января 2014 года и воспользовались только вычетом по расходам на покупку, то Вы можете получить вычет по кредитным процентам по другому жилью, но только если оно было приобретено после 1 января 2014 года. Мы рассмотрим эту ситуацию подробно ниже в разделе — Можно ли получить вычет по кредитным процентам, если ранее воспользовался только вычетом по расходам на покупку?

Ограничения вычета по жилью, приобретенному после 2014 года

С 1 января 2014 года в Налоговый Кодекс РФ были внесены значительные изменения, согласно которым, если налоговый вычет при покупке квартиры/дома получен не в максимальном размере (т. е. с суммы меньше 2 млн.руб.), то его остаток можно дополучить при покупке других объектов жилья (абз. 2 пп. 1 п. 3 ст. 220 НК РФ).

Пример: В 2016 году Укладова Т.И. купила комнату за 500 тыс. руб. и получила имущественный вычет (вернула 65 тыс.руб.). В 2017 году она купила квартиру за 3 млн.руб. Укладова Т.И. сможет дополучить имущественный вычет по покупке квартиры в размере 1.5 млн. руб. (к возврату 195 тыс.руб.).

К вычету по кредитным процентам по жилью, приобретенному после 1 января 2014 года, также стали применяться новые правила:

- вычет по кредитным процентам не связан с вычетом по расходам на покупку жилья и может быть получен по отдельному объекту;

- максимальный размер вычета по кредитным процентам составляет 3 млн.руб. (к возврату 390 тыс.руб.);

- в отличие от вычета по расходам на покупку жилья, вычет по кредитным процентам может быть получен только один раз в жизни по одному объекту жилья;

Пример: В 2016 году Панюков Е.И. купил квартиру стоимостью 8 млн.руб. Для покупки квартиры он оформил ипотеку на сумму 6 млн. руб. (по которой уплатит процентов на сумму 3,5 млн.руб.) Панюков Е.И. сможет получить основной имущественный вычет в размере 2 млн.руб. (к возврату 260 тыс.руб.), а также вычет по процентам в размере 3 млн.руб. (к возврату — 390 тыс.руб.).

Пример: В 2014 году Епифанова Т.К. купила квартиру и получила имущественный вычет по расходам на покупку. В 2017 году она купила новую квартиру в ипотеку и сможет получить вычет по уплаченным кредитным процентам.

Пример: В 2014 году Черезов А.А. купил в ипотеку квартиру стоимостью 1 млн.руб. Черезов А.А. получил вычет по расходам на покупку и вычет по кредитным процентам. В 2017 году он приобрел другую квартиру стоимостью 3 млн.руб.

(также с использованием кредитных средств). Черезов А.А.

сможет дополучить вычет по расходам на покупку (так как воспользовался им не в полном объеме), но не сможет дополучить вычет по кредитным процентам, так как он предоставляется только по одному объекту жилья.

Можно ли дополучить вычет, если воспользовался им ранее по жилью, приобретенному до 1 января 2014 года?

Как мы указали выше, согласно текущему Налоговому кодексу, если вычет получен не в максимальном размере (т. е. с суммы меньше 2 млн.руб.), то его остаток можно дополучить при покупке других объектов жилья (абз. 2 пп. 1 п. 3 ст. 220 НК РФ).

Однако, к сожалению, данное правило не применяется, если Вы воспользовались правом на вычет по жилью, приобретенному до 1 января 2014 года. В этом случае дополучить остаток вычета при покупке другого жилья не удастся. Это связано с тем, что новые правила распространяются только на правоотношения, возникшие после 1 января 2014 года.

Если жилье было приобретено до 1 января 2014 года, то считается, что Вы воспользовались имущественным вычетом по «старым правилам»: вычет предоставляется только один раз в жизни по одному объекту жилья (ст.220 Налогового Кодекса РФ, действовавшей до 1 января 2014 года).

При этом повторное получение вычета (даже по жилью, купленному после 1 января 2014 года) не допускается.

Получение налогового вычета — Вторичное жильё — Журнал Недвижимости

Сколько можно получить

Зависит от того, когда была приобретена квартира.

Приобрели после 1 января 2014 года. Вернуть можно 13% от стоимости жилья и ещё 13% от уплаченных процентов по ипотеке. По закону, лимит вычета составляет 2 млн рублей для стоимости квартиры и 3 млн рублей — для процентов по ипотеке.

Вы получите: максимум 260 тысяч рублей вычета за покупку жилья (неважно — приобретали вы его на собственные средства или в ипотеку) и максимум 390 тысяч рублей за уплаченные проценты по ипотеке.

Вычет может получить каждый из собственников жилья. Например, если супруги покупают квартиру стоимостью более 4 млн рублей в совместную собственность, они могут вернуть 520 000 рублей за покупку квартиры (по 260 тысяч рублей каждый) и до 780 000 рублей за уплаченные проценты по ипотеке (по 390 тысяч рублей каждый).

Максимальная сумма вычета на семью для квартиры, приобретённой после 1 января 2014 года: 1 300 000 рублей.

Если недвижимость стоила дешевле 2 млн рублей, то компенсация рассчитывается в размере 13% от стоимости квартиры. Остаток полагающейся компенсации можно получить при покупке следующего жилья.

Приобрели до 1 января 2014 года. Можно вернуть 13% за покупку квартиры и 13% от уплаченных процентов по ипотеке. Лимит для расчёта вычета за покупку — 2 млн рублей. Размер вычета за проценты по ипотеке в этом случае не ограничен. Если выплатили больше 3 млн — вернут налог с этой суммы.

Если квартира стоила дешевле 2 млн, неиспользованный остаток вычета нельзя вернуть при покупке другого жилья.

Каждый из супругов имеет право получить налоговый вычет за покупку, при этом лимит для расчёта вычета будет «общий» — 2 млн.

Если жильё приобреталось в равнодолевую собственность (то есть 50% на 50%), каждый из супругов сможет запросить вычет только с 1 млн и получить 130 000 рублей.

Максимальная сумма вычета (для одного человека и для семьи) для квартиры, приобретённой до 1 января 2014 года:260 000 рублей + 13% от суммы уплаченных процентов по ипотеке.

Кто может получить вычет

Вычет может получить любой гражданин России, который платил налоги в бюджет. Если вам каким-то образом удалось этого избежать, то на налоговый вычет вы рассчитывать не сможете.

Вы можете рассчитывать на вычет:

- если имеете официальный доход, с которого платите 13% НДФЛ (на сайте Федеральной налоговой службы можно уточнить, облагается ли вид вашей деятельности НДФЛ), при этом индивидуальные предприниматели, которые платят другой налог, вычет получить не могут;

- если вы пенсионер и кроме пенсии ежемесячно получаете официальный доход, облагаемый по ставке 13% НДФЛ (например, сдаёте недвижимость и платите налоги);

- если вы приобретаете жильё на имя своего несовершеннолетнего ребёнка и имеете официальный доход, с которого платите 13% НДФЛ.

Если вы купили квартиру до выхода в декретный отпуск, налоговый вычет можно оформить, исходя из суммы доходов до декрета, а оставшиеся деньги вернуть после выхода на работу.

Как можно получить

Получить налоговый вычет можно через налоговую инспекцию или через работодателя. Право на вычет через работодателя вы можете заявить сразу после покупки квартиры, не дожидаясь окончания календарного года.

Работодатель в этом случае не будет удерживать из вашей зарплаты налог 13%. Если до конца года сумма вычета не будет выплачена полностью (что более чем вероятно), на следующий год придётся повторить процедуру.

И так до тех пор, пока вы не получите компенсацию полностью.

Если вы решите получать вычет через налоговую, необходимо дождаться конца календарного года, чтобы заявить о своём праве на вычет. Налоги можно вернуть за предыдущий год или за предыдущие 3 года (в зависимости от того, когда вы купили квартиру — в прошлом году или раньше).

Получить можно сразу всю сумму вычетов — и за покупку квартиры, и за выплаченные проценты, если с вашего официального дохода уже была уплачена соответствующая сумма налога в бюджет.

Если нет — вы можете сначала вернуть вычет за покупку жилья, а потом — за уплаченные проценты по ипотеке.

- Процедуру придётся повторять каждый год, до полной выплаты компенсаций по обоим вычетам.

- Какие документы нужно собрать

- Для получения налогового вычета нужно собрать пакет документов, в который входят:

- ИНН и копия паспорта (основная страница и страница с регистрацией).

- Форма 2-НДФЛ, которую нужно получить у работодателя (можно у нескольких) за каждый календарный год, за который вы планируете получить возврат налога. В налоговую подаётся оригинал.

- Декларация 3-НДФЛ. Нужна только для получения вычета через налоговую. Подать нужно оригинал, но для себя лучше сделать копию и попросить налогового инспектора поставить отметку о приёме документа. Образец заполнения декларации вы можете посмотреть здесь. Есть платные программы, которые помогают сформировать декларацию автоматически.

- Копии документов, подтверждающих ваше право на собственность:

- свидетельство о государственной регистрации права на квартиру (если есть) или выписка из ЕГРН;

- договор о покупке квартиры;

- акт приёма-передачи квартиры (обязателен, если вы заявляете налоговый вычет за новостройку);

- если у вас ипотека, понадобится также кредитный договор, график погашения кредита и отчёт об уплаченных процентах за пользование кредитом.

5. Копии платёжных документов:

- Если вы купили квартиру на собственные средства, понадобятся квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки. Если вы рассчитывались наличными, нужны расписки о получении денежных средств.

- В случае с ипотекой соберите документы, подтверждающие факт выплаты процентов по кредиту (выписки из банка либо квитанции к приходно-кассовым ордерам при внесении наличных на счёт).

Как получить вычет через работодателя

Если вы хотите получать выплаты через работодателя, в налоговую инспекцию всё равно придётся сходить: написать заявление на выдачу уведомления о налоговом вычете для работодателя и потом забрать оригинал уведомления.

Для получения уведомления необходимо собрать пакет документов (список см. выше).

С ним нужно прийти в налоговую инспекцию по месту жительства и написать заявление на получение уведомления о праве на имущественный вычет. Образец заявления можно найти здесь.

В течение одного месяца ИФНС выдаст вам уведомление о праве на имущественный вычет. С ним вы идёте к работодателю и пишете заявление на получение налогового вычета.

После оформления всех необходимых бумаг работодатель перестанет удерживать налог 13% с вашей зарплаты до конца календарного года. Если за это время вам не выплатят вычет полностью, то в новом году нужно будет оформить новое уведомление в налоговой. И так до тех пор, пока вы не получите компенсацию полностью.

Как получить вычет через налоговую инспекцию

Если вы возвращаете налоги через инспекцию, то, помимо приведённого выше списка документов, вам понадобятся:

- Заявление на возврат налогов за имущественный вычет. Для заполнения заявления вам потребуются реквизиты банковского счёта, на который будут переводить вычет.

- Если вы оформляете налоговый вычет на имя ребёнка, нужно также приготовить копию его свидетельства о рождении.

- Заявление о распределении вычета между супругами, если купили квартиру в браке до 01.01.2014. Если квартира была приобретена в браке после 01.01.2014, то заявление о распределении вычета нужно только для жилья стоимостью менее 4 млн рублей.

Помните: несмотря на то, что вы сдаёте копии документов, все оригиналы должны быть при вас. Вы можете отправить пакет документов в налоговую заказным ценным письмом с уведомлением через почту РФ (обязательно с описью об отправке) или в электронном виде в личном кабинете налогоплательщика.

Налоговая инспекция проверяет документы 3 месяца. В процессе проверки документов вас могут вызвать в налоговую для уточнений либо сверки оригиналов, но это бывает крайне редко.

В случае положительного результата проверки документы передаются из камерального отдела в отдел урегулирования задолженности для перечисления налога.

Далее на расчётный счёт, который вы указали, переведут деньги за весь период, для которого рассчитывается вычет. По закону перевод занимает 1 календарный месяц с момента окончания проверки.

- Если же по каким-то причинам в результате проверки получен отказ в вычете, то налоговый орган обязан соблюдать письменную процедуру такого отказа: в течение 10 дней после проверки выслать по почте РФ либо лично вручить акт по результатам налоговой проверки с обоснованием отказа в вычете.

- Когда могут отказать в возврате налогового вычета

- Посмотрите, не попадёт ли ваш случай в эти категории:

- если вы ранее использовали свое право на налоговый вычет либо его часть (получили частичную компенсацию за жильё, приобретённое до 01.01.2014 года);

- если вы приобрели квартиру по государственной программе социальной поддержки без использования собственных средств;

- если вы приобретали жильё на материнский капитал. В этом случае налоговый вычет можно вернуть только с собственных средств, без учёта суммы материнского капитала;

- если жильё за вас оплатил работодатель;

- если вы приобрели жильё у взаимозависимых лиц. Таковыми обычно признаются близкие родственники — супруги, родители, дети, брат, сестра, опекуны и подопечные;

- вы не являетесь налоговым резидентом России (живёте в стране менее 183 дней в году);

- недвижимость была приобретена не в России;

- если вы приобрели объект недвижимости, на который не предоставляется налоговый вычет (например, купили жилое помещение, а не жилой дом, или апартаменты, а не квартиру).

Заключение

Налоговый вычет — прекрасная возможность вернуть немалую сумму денег, хотя это и займёт какое-то время. Если вы до сих пор боитесь связываться со «всеми этими бумажками», то найдите консультанта, который поможет вам собрать и правильно оформить документы.

Авторы: команда Яндекс.Недвижимости и Кристина Синкевич, руководитель Центра оформления налоговых вычетов. Иллюстратор: Наташа Джола